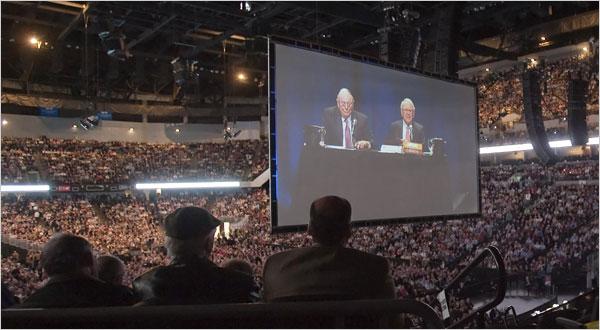

2013年伯克希尔股东大会

芒格在股东大会前接受专访。他表示苹果不符合伯克希尔投资标准,我们非常讨厌必须不断创造全新的科技。塞浦路斯证明一个道理,你不能相信银行家会控制自己,他们就像吸毒的。房地产泡沫教育人们房价也会下跌,就如同上涨一样.

巴菲特的第一句话:早上好,我有点疲惫。

巴菲特讨论第一季度财报。称保险业绩受到强劲美元的提振。

巴菲特:我们在全世界持仓很多,我们不确定美元是帮助我们还是伤害我们。

巴菲特:查理在讲话的时候你们可以出去。

巴菲特:伯克希尔现在是全球第五贵的公司。仅次于埃克森美孚,苹果,微软和谷歌。

开始进入问答环节。

有人问:伯克希尔账面价值增长已经有一段时间低于12%了。这合理吗?

巴菲特回答:并不能保证12%的增长。如果市场表现好,今年将是伯克希尔在五年内第一次落后于标普指数。

但我并不是特别担心,在市场不好时,我们很可能更好一些。

巴菲特:账面价值仅仅是内在价值的一个代理。投资者应该关注后者。伯克希尔的账面价值和内在价值有很大的差别。我们的表现比指数基金表现好。

芒格不在乎三年或者五年的表现。长期来说伯克希尔会表现很好,但肯定会不如过去。过去的回报简直难以置信。

有人问巴菲特:当你离开后你最担心伯克希尔什么?

巴菲特回答说:在他死后,文化以及伯克希尔持有的公司都还在。这就是为什么文化很重要。我死后的第二天,人们就会给我们的保险公司GEICO打电话。

董事会和巴菲特对谁应该接任CEO观点一致。

虽然经理然会来了又走,但是强大的文化会持续下去。通过运营层面的执行,Iscar在过去20年都超越了其竞争对手。

我死后所有方面都会和现在一样。

巴菲特说,他的最终接班人必须有大智慧,比他更有能量,更有激情。

问:在收购Heinz的交易中,你是否比巴西合伙人得到了一个更好的交易?

巴菲特:有文章说巴菲特买优先股的原因是他对未来股票回报预期较低。巴菲特否认了这一点。

问:你现在可以用社交媒体来发布信息了,这对你旗下的Businesswire是否是一个威胁?

答:披露需要准确,需要同时发给所有人。和就意味着对Businesswire仍然有需求。我们不会出售这家公司。伯克希尔所有的重要信息都会通过Businesswire来发布。(华尔街见闻注:巴菲特最近刚刚开通了Twitter账号)

看空伯克希尔的Doug Kass发问:伯克希尔是否为收购支付太高价格?伯克希尔是否看起来变成了一支像指数基金的股票?

巴菲特:毫无疑问,我们不会表现得像过去那样好。规模是一个问题。

但在市场不好时,规模可以成为优势,因为伯克希尔有能力提供流动性和稳定性。

为特别优秀的公司支付更高的价格不会是一个错误。

芒格:大公司过去的记录并不好,但我们有更好的系统去押注巨头。

芒格没有用Doug Kass的名字,而是称他为“做空者”。

巴菲特:我们过去五年做的并购都不错,包括Heinz。我们有很好的企业。财富500强企业里,我们就占了8席。

问:如果美元失去储备地位会怎么样?

巴菲特:不太可能有什么东西能取代美元成为储备货币。未来中国和美国将是超级经济大国。美元在未来几十年都会是储备货币。

芒格:储备货币的国家有一些优势。失去储备货币就失去了一些优势。即便那发生了,也没什么大不了。历史上没有一个超级大国能一直保持第一。

我认为未来20年美元都会是储备货币。

问:怎么看企业利润与GDP的比重?

巴菲特:企业利润是GDP的10%,这是不同寻常的。有意思的是美国企业还一直在抱怨收入税。按照在GDP中的比重,现在的税是40年前的一半了。按照全球标准,美国企业税是高一些,但是这并没有伤害美国企业的竞争力。

芒格:不同意巴菲特。当其他国家企业税更低,对我们是不利的。

巴菲特:芒格是共和党,我是民主党。

对于继任者来说,伯克希尔是否难以管理?

巴菲特:我们很可能会进行重组,让它更容易运作。

芒格:我们有这么多小企业,如果从公司总部来管理他们我们就会变得很笨拙。伯克希尔的系统不一样,并且是有效的。

问:QE的风险是什么?如何停止?

芒格:基本答案是我不知道。

巴菲特:我没有补充。

查理:会很困难。

巴菲特:买东西会比卖东西更加困难。这是一个前所未有的领域。创造了大量流动性。

巴菲特:我对伯南克很有信心。

巴菲特:富国银行在美联储有1750亿美元,但都没有利息。(华尔街见闻注:富国银行是巴菲特的最大股票持仓)

巴菲特:QE有通胀的潜力,但现在还没有。美联储成员从来没有承认过,但我猜有些人对没有更多通胀出现比较失望。

芒格:经济学家们认为他们知道自己在做什么时,他们应该更加谨慎。有谁能预测到利率会保持这么低这么久?日本尝试了所有办法,但有谁能预测到日本会停滞20年。

问:零利率怎么影响伯克希尔?

答:利率是市场上一个很巨大的因素。利率上升对资产价格来说就像是地心引力。

芒格:我强烈预期,利率不会在相当长的时间里保持如此低位。但低利率持续了这么久,已经让我很吃惊了。

芒格:我们有大量浮存现金,这些现金与一年前相比变得更少了。

巴菲特:在今年一季度底,我们有90亿美元的短期证券。这些都没有任何回报。我们把它 放在美国国债中,没有任何收益。如果是5%的短期利率,那就是几十亿美元收益。

问:你对比特币怎么看?

芒格:比特币不会成为通用货币。我对它没有信心。

巴菲特:我们的490亿美元现金中,没有任何资产是比特币。

Doug Kass问:伯克希尔大量的回报都是基于巴菲特的声誉,你凭什么有信心接班人能像巴菲特一样与陷入困境的公司达成交易?

巴菲特:接班人将有更多资金。当市场承压时这非常重要。当市场恐慌时,伯克希尔就是他们的800电话。这种事情在2008年和2011年发生过,未来会再次发生。当潮水退去时,裸泳者会给伯克希尔打电话。伯克希尔的名声会改善。它不仅仅是沃伦的品牌,而会成为伯克希尔的品牌。

芒格:在早期,巴菲特能成功投资一些不知名的价值企业,因为他碰到的竞争很少。

问:你如何说服人们把公司卖给你?

巴菲特:我们只购买愿意卖给我们的公司。

问:如何解释伯克希尔的商业模式以及其具有可持续的竞争优势?

芒格:当其他人变得疯狂时,我们会一直尝试保持理智。这就是竞争性优势。

第二个优势是我们怎么对待希望出售企业的经理人。我们会成为他们好的合伙人。伯克希尔是他们理想的归所。

巴菲特讲了一个故事,有一家公司创始人把企业卖掉,但他希望在他死后能避免家庭纠纷,并且能保留他创建和钟爱的事业。他不能卖给竞争对手或者PE,最后只能找到伯克希尔。

巴菲特:我们的竞争优势就是我们没有竞争者。

问:火电厂的下滑会给铁路公司BNSF带来问题吗?怎么看新的石油管道?

巴菲特:煤炭同比需求要看天然气价格。我认为把石油从Bakken运输出来需要使用很多铁路交通。用铁路运石油比管道快,并且还有灵活性。

BNSF CEO:我们预计煤炭运输量持平,但石油会大幅增长。

问:如果Weschler和Combs买了股票你觉得是不好的投资,你会和他们分享你的想法吗?

巴菲特:他们买了什么股票,我一个月之后才知道的。我不会告诉他们要多元化还是不多元化。他们有完全的裁决权。我认为他们值得信任。

问:我听说你会写下你要完成的25个目标,专注于前5个,忽略后面20个。你怎么想到这样做的?

巴菲特:听起来是一个不错的方法,但这个比我要自律得多。如果他们给软糖,我和查理就吃下了。查理和我过着简单的生活,做着自己喜欢的事情。查理是一个建筑师。我们都喜欢阅读。我从未列过什么清单,一生都没有这么做过。你给了我一个想法,或许我该开始这么做了。

芒格:在你很累的时候,不应该做太多决定。或者说做太多决定会很累。

问:报纸整体在下滑,你为什么还要买报纸?

巴菲特:即便盈利下滑,报纸的税后回报至少有10%。可能还会更高。不太可能更低。另一个考虑的因素是这些收购的报纸其公司结构有优惠的税收待遇。另外,他还不需要花费额外的精力。我们喜欢报纸。与盈利相比这是便宜的价格,我们已经对未来盈利下滑做好了准备。

芒格:你说这么多,实际的意思就是,这些是特例,而你喜欢这么做。

Doug Kass:巴菲特卸任后伯克希尔运营结构会否变化?是否会分拆?

巴菲特:伯克希尔是我知道的最好管理的公司。分拆会产生不好的结果。

巴菲特让芒格继续回答,自己开始吃糖果。(华尔街见闻注:他们股东大会上吃是喜诗糖果,喝的是可口可乐,都是伯克希尔持股的公司)

问:政策制定者应该做什么才能让美国保持竞争力?

巴菲特:首要问题是要控制住医保的成本。与其他发达国家相比,不管是公共部门还是私人部门,美国在医保上的开支都要高很多。我们医保成本占GDP比重是17%,其他竞争者是9.5-11.5%。

芒格:一个浮肿的证券和衍生品市场对我们没有任何好处。

问:所有伯克希尔雇员都有福利吗?如果没有,奥巴马医保的影响是什么?

巴菲特:就我所知,没有任何一个部门没有福利。但伯克希尔旗下有70多个附属机构,这些机构又有附属机构,所以不太好确认。

巴菲特:对我们来说医保成本非常高,这是我们极少的我们考虑集中到一起做的事情。

问:替代性能源对伯克希尔受监管的公用业务有什么影响?

芒格:没有人真正知道最终会怎样。我非常有信心的预测,沙漠地带产生的太阳将比多云地带要多。

芒格:屋顶上的太阳能板会生产重大影响吗?我对此持怀疑态度。

中美能源CEO:如果电力需求因为替代性能源而下降,监管部门应该会允许调整价格。

问:你是否同意格罗斯的说法,他说这一代投资者取得了成功,主要是因为时机。

巴菲特:毫无疑问,出生在美国对我来说是巨大的优势。

巴菲特:1929年让很多人不再买股票。当然过去十年你也可以这么说。

巴菲特:我很羡慕今天出生在美国的小孩,按照概率来看,这个时代出生的小孩有可能是最幸运的。

芒格:你那个时代竞争很少。现在就不会这样了。随着时间推移竞争加剧,对下一代来说这是不利的。

巴菲特:我们生活的时代远好于约翰-洛克菲勒。未来的孩子与我们相比也会是这样。

芒格:我第一次遇到你时,你有很多好想法。但是我们没有钱。

巴菲特:我们现在有很多钱了,但是没有好想法。

问:如果时光回撤50年,你会要30岁的自己改变一些什么?

芒格:保持乏味和理性,做你喜欢的工作。我做自己不喜欢的事情从来都做不好。

巴菲特:我们运营伯克希尔有如此多快乐,简直就是有罪的。如果你幸运的话,你会在自己生命的早期就找到他。

问:是什么因素让伯克希尔的保险定价保持如此理性?

巴菲特:伯克希尔是一个不同寻常理性的地方。我们对伯克希尔有投票权,外部力量从未把我们推向我们不愿意去的领域。

巴菲特:保险公司要面对季报数据,华尔街经常会给他们很大压力。在保险领域,会有很多机会可能做蠢事。

巴菲特:这就像羊群效应。看着你的邻居在1990年代后期投资互联网股票而变得富有,你很难抵御这样的诱惑。我们没有压力这么做,我们根本不在乎。

问:伯克希尔是否属于太大不能倒?怎么看多德-弗兰克法案?

巴菲特:据我所知,多德-弗兰克法案对保险运营没有影响。银行系统是过去20多年来最强劲的。美国的银行比欧洲也更抢进。

巴菲特:更高的资本金要求将降低大银行的股权回报率。

芒格:长期来看,我对银行系统的乐观少一些。银行家越想变得像投资银行家,我就越不喜欢银行。我不想再说太多,我已经惹了足够多的麻烦。

芒格:商业银行不应该有大的衍生品账本。

巴菲特:我在2008年打了一个赌。认为对冲基金在未来十年无法超越低成本的指数基金。目前为止,指数基金上涨了8.69%,而对冲基金只上涨了0.13%。

股东大会中午休息。

Doug Kass问:你现在是否只在乎比赛而不在乎得分?以前投资美国运通时做了详细的基本面调查,而后来在浴室里做了投资美国银行的决定,为什么会发生这样的转变?(华尔街见闻注:即问巴菲特现在做研究是否没有以前彻底)

巴菲特:你要把事情做好一定要喜欢它。如果你喜欢它就有巨大的优势。会让你的生产力提高。我喜欢伯克希尔,它的投资,它拥有的企业。你没法把得分和比赛分开。如果伯克希尔一分钱没有给我,我一股都没有,我对伯克希尔的感情也不会变化。我喜欢我做的事情。仅仅因为我们做事的方式不一样,并不意味着我们失去了激情。过去40年是这样,希望未来10年还是这样。

芒格:你买美国运通的时候知道的并不多,自然挖掘得很深。第二次的时候则容易得多。有很多研究是积累起来的。

问:买股时有很多人用定量指标来分析,你分析一家公司时最主要的5个指标是什么?你喜欢哪一个?

巴菲特:数理指标可能有用,但是还有更多值得看的投资指标。

我们看企业,不看股票。同一个指标对不同企业来说意义不同。这些年来我们理解了某种类型的企业。我们不会去分析我们不知道的企业。对美国银行的投资的确是在浴室里做出的,但我投资不是因为浴室,而是因为50年前我看过的一本书,以及这么多年对美国银行的跟踪。2011年,当有很多人做空美国银行,它有很多传言时,我想投资美国银行对我们都有帮助,于是我给我并不认识的Monyihan打了电话。我会看这家企业在10-15年后会怎么样,会看今天的价格,然后看他们之间的差别。

芒格:我们不可能仅仅根据财务数据来选股,我们要看那个公司是如何运行的。您会用电脑来筛选股票吗?

巴菲特:我不会用。我们要看整体,评估5-10年后会是怎样。比如汽车公司我们不理解,我们观察了这个行业50年,但依然不知道未来会发生什么。

芒格:我非常有信心,Burlington Northern在15年之内都会有强劲的竞争优势。但不管苹果的财报怎么样,我们对它都没有这种信心。我是说,你需要了解这家公司和它的竞争地位。这不是仅仅通过数字就可以体现的。一些数学好的高IQ的人会看很多数字。投资不是这样的。

巴菲特:如果我仅仅根据数字来投资,早就不知道亏多少了。

芒格:肯定亏的不少。你数学太差了。

问:每次有人写“新常态”,我就对退休后的前景不乐观。预测全球经济增长放缓会给伯克希尔带来麻烦吗?未来十年股票市场回报率会如何?

巴菲特:我不在乎宏观预测。你没法精确地知道它。

我们不看预测,从来没有一个股票投资的决定是基于宏观环境的。我们不知道会发生什么,为什么花时间讨论你不知道的事情。所以我们讨论企业。我喜欢比尔-格罗斯。但不管是他还是其他任何经济学家对未来做的预测,对我都没有什么影响。我总体上认为美国会做得更好。任何常态对我们都没有任何意义。如果你买到了好的企业,价格好,长期就会表现不错。如果你基于预测来做市场决定。那你会亏很多钱。

巴菲特:你怎么看常态?

芒格:可以想象得到,会更差。

问:除了格雷厄姆和费舍尔之外,哪10本书对你影响最大?

巴菲特:我11岁的时候我已经阅读了奥马哈公共图书馆里所有关于投资的书籍,包括技术派的。但我从这些书中没有发展出任何哲学。格雷厄姆的书给了我哲学:市场是为我服务的,不是来指导我的。还有费舍尔进一步影响了我。我和查理一起看基本面。我还没有发现我们的基本原理有任何漏洞。查理看的自传比任何人都多。我们从阅读中获益,也很有趣。格雷厄姆并没有财务动力去写那本书,如果没有他的书我的生活会完全不同。

资产管理公司Legg Mason的董事长Bill Miller:航空业改善的状况会否持续?除了已有的NetJets伯克希尔还会再买航空公司吗?

巴菲特:第二个问题的答案是不会。在有些行业即便只有两个竞争者,也有可能表现都很糟糕。比如房利美和房地美就出现了这种情况。

巴菲特:航空公司的固定成本很高,增量成本很低。他们愿意以很低的价格卖出最后一个座位。这是一个劳动密集型、资本密集型,很大程度上是一种商品类型的企业。自从Orville起飞以来,航空公司对投资者来说就是死亡陷阱。如果只有一个公司,没有监管,那这个航空公司就是非常好的投资。

芒格:航空公司的合并让我想起了过去几十年铁路上发生的事情。我们错过了这个故事,进入已经非常晚了。要造一条新铁路很困难,但要开通一条新航线则非常容易。

问:是否股价跌至账面价值的1.2倍时你们就会回购股票?

巴菲特:账面价值和内在价值实际上没有关联。投资者应该关注内在价值。内在价值才是股票回购的基准。对很多公司来说,账面价值什么都不是。但伯克希尔将账面价值作为内在价值的保守代理。只要我们有大量现金,当价格到了账面价值的1.2倍时,我们就愿意回购很多股票。如果你能打折回购自己的股票,就相当于用0.9美元的价格买了1美元的东西。我们很难回购,因为每次宣布回购股价都会上涨。我们对回购感情很复杂。通过回购我们合伙人被低估的股份来获利,我们自己的感觉并不好。

问:气候变化对公司业务会有何影响?怎么看碳定价?

巴菲特:气候在变暖,但今天很冷。人们担心气候变暖是有道理的。但我知道的并不多。对于年复一年的保险费率来说它并没有太大影响。我们对灾难已经很悲观了。我们预计未来比过去会有更多灾难。全球变暖不会影响我们对保费的设定。

芒格:你得知道我可是加州理工出来的气象学家。碳拍卖不切实际,碳税是更好的方式。欧洲通过征收高燃料税来融资。我认为美国应该征收高得多的汽车燃料税。并且这是有效的,可以缓解碳排放。

Doug Kass不再发难,反而要求伯克希尔给他1亿美元资金来做空市场,他说如果表现超越大盘,他会把钱捐给慈善。

芒格:答案是不行。

巴菲特:我和查理都做空过,都失败了。曾经我们看到过一些公司,我们认为定价过高或者是欺诈。但长期来说,通过做空赚钱对我们没有吸引力。

Doug: 你们的投资经理Todd Combs取得了成功,他也曾经是空头。

芒格打断了他,芒格说:他停止做空后才获得了巨大的成功。(华尔街见闻注:现场掌声)

芒格:我不喜欢为了赚钱进行交易而带来的痛苦。

巴菲特:但我们祝你好运。

问:当你决定买一家公司或者股票时,你会考虑哪些因素?你会看哪些东西来判断行业的竞争性变化?

巴菲特:我经常会感觉我们支付的价格太高了。但回头来看,这些伟大的企业持续保持伟大时,最初支付了一点高价就无关紧要了。

如果你能某种程度上肯定你发现一家公司有很高回报率,你很可能得支付高价格。我和查理就是这么做的。比如查理买了喜诗糖果。

芒格:现代的价格不便宜。

巴菲特:在股票市场上的机会比谈判购买公司要好得多。股票市场就是拍卖,可能会出现闪电崩盘。我们喜欢买入持有,但我们喜欢便宜的证券。

提问:我是一名二战老兵,我敦促你不要再吃芝士汉堡了。那些东西会阻塞你的动脉。即便你投票支持奥巴马我还是希望你安好。我的问题是,您提倡节俭,但您为什么会支持这样不负责任,让债务飙升的政府呢?(华尔街见闻注:现场掌声)

巴菲特:16万亿美元债务,其中毫无疑问有一些是布什的责任。并不是奥巴马的政策引发了最严重的金融危机。与人谈论政事是很浪费时间的;总有一半人同意你,一半人反对你。考虑到危机的严重性的话,过去数年政府的赤字支出是合理的。我们需要刺激。现在的问题是如何退出刺激。

芒格:我完全同意。布什也会完全同意。

巴菲特:小布什2008年有一句名言:如果不多宽松的话,危机将更为恶化。这句话我同意布什。

美国的债务GDP比重增加的确令人不安。但二战之后我们的债务/GDP比重更高,人们预测会发生可怕的事情,但没有发生。印钱比自律更容易一些。但我们国家有更大的问题。

巴菲特:你担心现在的债务GDP水平吗?

芒格:我同意你对布什的看法。经济问题比表面看起来复杂。美国目前大部分债务都是资产负债表外的,如医疗保险(Medicare)和社会保障(Social Security)。如果GDP增长率能达到2%,所有这些都不是问题了。

问:如果我买进最好的20家公司股票,扔一边不管了,最后收益会如何?能跑赢指数基金吗?

巴菲特:那就和指数基金的概念很像了,但是有时人们感到自己有盈利机会时,往往是错误的时间。

芒格:了解自己的竞争力所在很重要。

Cliff Gallant问:伯克希尔最近的业绩能不能反映出整体经济情况?伯克希尔会有更多的国际扩张吗?

巴菲特:我们会考虑世界各地的业务扩展,但是我们对美国最熟悉。过去这些年经济一直在改善,未来我觉得也是如此。

芒格:我们知道现在发生着什么,但是我不善于推测未来。

巴菲特:平均每4、5年你就能发现股票市场有出奇的好机会,但是要能够利用好这些,你需要脑子够给力。

问:您如何看待在IBM业务上的失败?

巴菲特:我不了解IBM,也不了解可口可乐。我感觉很好啊。

问:目前经济是又在制造一个房地产泡沫吗?

巴菲特:房地产业现在离泡沫还差得远。目前是买房和房屋融资的好时机。第一次房地产业泡沫政府负有责任,但是不是唯一推手。

芒格:此前人们为房地产业疯狂的时候,政府应该加以提醒;但是政府恰恰火上浇油。

巴菲特:查理和我都很擅长在人们疯狂的时候保持清醒。经济可能会有泡沫,但不一定在房地产业。人们有时会被蒙蔽。

问:您觉得欧元区的投资机会如何?欧洲央行能有效地维持欧元区的整体性吗?

巴菲特:我们在欧洲做了很多收购。我很喜欢欧洲的投资机会,除了个别国家。欧元不会消失。

芒格:将希腊放进欧元区是一个极其愚蠢的主意。

巴菲特:综上,我们很希望能在欧洲有好的业务机会,并且查理希望不是在希腊。

问:如何判断对方公司是否存在欺诈行为?

巴菲特:有一些找上门来的公司就是。多数是根据对方的推广行为,他们自己露出了狐狸尾巴。财务上的欺诈有很多方法,金融相关公司更是擅长这些。

芒格:有一些公司不是故意欺诈,他们也是被骗了。

巴菲特:如果你产生怀疑,不去理会就好。

(华尔街见闻注:巴菲特和芒格开始就90年底所罗门的会计错误开玩笑。)

巴菲特:会计学不是科学。

问:您会考虑拆分伯克希尔哈撒韦(BRK.A)的股票吗?

巴菲特:目前这样就很好;没有必要拆分。